cosa accadrà lunedì mattina alla riapertura dei mercati finanziari, dopo la sonora bocciatura sul rating, da moody’s del tutto attribuita alle manovre del nuovo governo, nessuno è in grado di dirlo davvero, ma appare invece quasi certo che assisteremo ad una massiccia fibrillazione con un iniziale prevedibile balzo in avanti dello spread, balzo la cui misura massiva o meno non dipenderà che dalla psicologia del mercato, nella speranza che a fine giornata quell’umoralità possa rientrare, riportando il parametro che misura l’affidabilità del nostro debito nella fisiologia del mercato, pur nell’innalzamento progressivo ed inesorabile di quanto dobbiamo pagare più degli altri il rifinanziamento del nostro enorme debito…

in questa prospettiva appare ancor più folle l’atteggiamento del governo che sembra far finta che il mercato, pur odioso e folle, non esista affatto, in un mix di noncuranza sugli effetti dello stesso che consente di leggere la grande immaturità di questi incompetenti presuntuosi…ed ha un bel da fare il ministro savona – attenzione savona, ministro per gli affari europei, e non tria come pure ci si sarebbe aspettati – per stemperare le paure collettive – di questo si tratta, pur inconfessate – in un generico ottimismo che si erge a totem di deviazione del pensiero, sulla solvibilità del debito del nostro paese…

che il debito italiano sia solvibile non è argomento in discussione, sia nella capacità del paese di onorarlo che di gestirlo oculatamente, come non è in discussione però che il vero problema sia l’allocazione dello stesso, con circa 750 miliardi (circa il 30%) ancora piazzati all’estero dopo una faticosa e silenziosa operazione pluriennale per riportarcelo in pancia di cui poco purtroppo si è parlato, dopo anni ed anni in cui per la maggior parte il debito era in mani estere…

è opinione di molti, accortamente costruita in una sorta di sottocultura non del tutto dissimile da quanto circolò ed ancora circola sui vaccini, che lo spread sia una sorta di invenzione finanziaria di qualche grande fratello per tenerci tutti soggiogati sotto una spada di damocle rigorista che ci impedisca di reclamare una reale liberazione dagli effetti del rigore finanziario, mentre la politica dei nominati ci tiene fermi con frasi tipo “ce lo chiede l’europa”, ed in parte questa sottocultura ha anche delle ragioni, poichè vero è che per molti anni è stato proprio con queste parole che preannunciavano il disastro che si è tenuto buono il paese mentre lo si macellava socialmente, ma un dato di fatto di cui i mentori di tali assurdità con qualche elemento di realtà e troppa, troppa suggestione data in pasto all’opinione pubblica che l’alternativa sia semplice, parlano poco è la semplice realtà che quando hai debiti e vuoi onorarli per avere ancora credibilità e speranza di sopravvivere a te stesso, altri debiti non puoi farne mentre poco per volta, come una formichina, cominci ad intervenire sulle cause che ti hanno indebitato e paghi il tuo debito…

ed il punto è proprio questo, pagare il paese ha sempre pagato, intervenire sulle reali cause dell’accumularsi inesorabile del debito, poco e nulla, ma in questi anni, dopo l’iniziale cura di mario monti che per poco non uccideva il paziente italia (e di cui spero tra qualche anno si potrà dire che l’eroe non è stato il governo tecnico, ma il popolo italiano che ha sopportato sacrifici enormi che pochi popoli avrebbero sopportato), più che i governi letta e renzi (sul secondo stendiamo un velo pietoso) a fermare il declino del nostro debito è stato mario draghi ed il suo quantitative easing che stabilizzando le speculazioni, ha consentito quel calo lento, ma continuo, dello spread che ha ridato respiro alla finanza pubblica del paese, consentendo manovre più ampie e purtroppo sprechi di quelle manovre (leggi bonus renziani), grazie alla liberazione di risorse altrimenti destinate al pagamento dei maggiori interessi sul debito…

si, perché avere uno spread basso che ti consente di pagare meno interessi libera risorse in avanzo primario (che sarebbe il positivo di bilancio al netto proprio degli interessi che si pagano sul debito) che se considerate soldi contanti da reinvestire subito (l’avanzo è piuttosto una partita di risparmio che ti consente previsioni migliori sui bilanci che verranno) fanno commettere un errore, poiché non sono risorse reali in più, quanto risorse che l’anno dopo non dovrai presumibilmente spendere e puoi investire in previsione di bilancio, ma se appunto considerate un risparmio aprono prospettive migliori se le investi bene in previsione…e certo sprecarle per il bonus degli 80 euro e per altre cretinate elettoralistiche non è stata una grande idea, ma torniamo a quanto appena detto…

se hai avanzo primario, lo hai o perché l’economia ha fatto un enorme balzo in avanti per merito tuo o di una congiuntura internazionale di crescita o perché condizioni esterne ti hanno consentito di respirare allentando la presa degli interessi (è il caso del q.e. della bce di draghi), ed in italia abbiamo avuto un mix delle cose (crescita del pil molto moderata, ma in un contesto di crescita generalizzata che, seppure allarga il divario con latri paesi, non ti strozza sui debito ed appunto stabilità del mercato primario dei titoli), mix che pure qualche risorsa ha liberato, ma soprattutto ha consentito di tener saldo l’assetto finanziario del paese sia verso l’europa che verso quei mercati il cui interesse primario non è uccidere il paese, ma succhiarne quella linfa vitale che sono i denari che spendiamo per rifinanziare il debito…

perché il punto, cari lettori, non è se possiamo pagare o meno il debito, ma quanto ci costa pagarlo ogni settimana durante le aste che ci consentono di ricollocare piccole quote di circa 400 miliardi che ogni anno, miliardo più miliardo meno, dobbiamo rifinanziare, e capirete così che anche le oscillazioni strettamente legate ad un momento politico, il paese le paga…ogni settimana…

facciamo un esempio…se questa settimana il tesoro deve ricollocare 10 miliardi di titoli in scadenza, lo spread che schizza in quella settimana da 250 a 350 punti significa che se la settimana prima hai pagato il 3% di interessi (ricordate sempre che il raffronto è con il debito tedesco a cui invece la stessa operazione costa solo lo, 0,5% di interessi), quindi diciamo per approssimare 300 milioni, la settimana dopo ne pagherai 400, con 100 milioni che dovrai sottrarre al bilancio del paese per altri interventi…

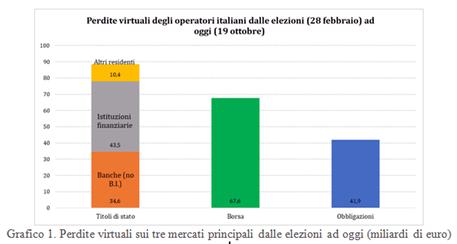

così, ritornando all’oggi, se consideriamo l’innalzarsi medio dello spread, senza contare i picchi, ma constatando l’elevarsi del dato basale da circa 150 a 350 in questi mesi, ovvero da quando questi improvvisati sono al governo, in raffronto al trascorrere delle settimane, quindi delle aste e quindi dei miliardi che hai dovuto ricollocare, una buona parte della loro manovra si è già volatilizzata proprio in quei maggiori interessi postati in bilancio e rischia di fronte ad un peggioramento dello spread fino a livelli che non sarebbe folle immaginare intorno a 450 (con tassi del 5% sui titoli) e forse anche più (ricordo che nel 2011, prima del “commissariamento di berluskoni eravamo arrivato ad oltre 600) di mangiarne ancora di più, in un quadro già pessimo di finanza pubblica che finanzia la manovra in discussione con altri 22 miliardi di deficit, quindi di nuovo debito che dovrai pagare ai nuovi tassi, senza contare ovviamente l’ottimistica previsione di crescita del pil (dato che aiuterebbe a far pesare meno il deficit sul futuro, abbassando il rateo tra pil e debito pubblico e tra pil e deficit) e la problematica ricerca di nuove entrate circa 8 miliardi e risparmi, quindi tagli, per altri 7 miliardi…

il taglio da parte di moody’s del debito ad un livello poco sopra i titoli spazzatura (ricordo che allo stato attuale il nostro debito è considerato affidabile come quello della romania e di molti paesi in via di sviluppo) è dovuto proprio alle troppo ottimistiche previsioni di crescita in un contesto di un troppo corposo scostamento dai parametri fissati che ripeto – e sottolineo, ripeto – non è un diktat vessatorio, ma un parametro di sanità finanziaria che possiamo anche considerare obsoleto, ma che è stato accettato dal paese e misura anche il grado di coesione politica all’interno della ue, coesione che se manca influisce anche e soprattutto sulle difese finanziarie dei paesi maggiormente indebitati…ed a quanto mi pare di capire, la valutazione di moody’s è anche in funzione di quanta fiducia il paese abbia nel contesto europeo, e sicuramente dopo la presentazione di un deficit che sfora di un punto quanto in accordo sulla politica di bilancio, ciò implica che se il paese non ha la fiducia della ue, con previsioni di crescita azzardate (non esiste alcuna evidenza che spendere così come preventivato causi alcuna esplosione del pil) e soprattutto un debito pubblico che in punto di ragione aumenterà proprio per quel deficit e per una crescita che non sarà un miracolo, in automatico il proprio debito diviene più rischioso per gli investitori, soprattutto quelli esteri che ad oggi detengono, come detto, il 30% di quel debito…attenzione, il paese paga e può pagare e moody’s lo sa, ma continuando ad accumulare deficit e quindi debito il punto di rottura si avvicina ed ovviamente il rischio sul mercato si paga in maggiori interessi…tutto qui

ma anche sul fronte interno, ovvero su quel 70% di debito detenuto da banche ed istituzioni finanziarie nazionali, siamo poi sicuri che l’ovvio riallocamento dei titoli sul mercato finanziario (le banche non possono avere in portafogli solo titoli di stato per evidenti ragioni tecniche e legali che adesso sarebbe lungo spiegare qui, dovendosi dilungare, deviando dall’argomento) non avvenga poi presso fondi di investimento esteri, vanificando anche quel minimo effetto residuale di maggiori interessi che però rimangono in circolo nel paese?…

all’aumentare del rischio, aumenta comedetto anche il rateo di interessi, ma anche il rateo di rischio di banche che detengono in portafogli titoli declassati, ciò comportando maggiori oneri di rifinanziamento delle stesse sul mercato, ovvero in borsa, il cui andamento negativo in rapporto proprio ai timori del mercato sul debito italiano, ed è prevedile un tonfo sulle quotazioni proprio di queste banche, influirebbe non poco su un indebolimento delle stesse che se costrette, sempre in ipotesi estreme, a dover ricorrere ad aumenti di capitale per difendere il valore del quotato, prima sarebbero esposte a scalate finanziarie estere o comunque nocive, secondo finirebbero per scaricare i maggiori oneri sui titolari di mutui a tasso variabile…

ipotesi estreme, certo, non auspicabili da parte di alcuno (sono contro questo governo, ma non sono contro il paese così non mi interessa il tanto peggio/tanto meglio che qualche irresponsabile in quota maggioranza pure auspica per gridare elettoralisticamente al complotto o gomblotto, e qualcuno in minoranza per rivalutare il proprio comportamento come corretto, quando in realtà è evidente che ha aperto la strada a questi improvvisati a tinte fosche), ma che sarebbe da immaturi non dover considerare come ipotesi plausibili, continuando questa assurdità di atteggiamento di sfida che ha tratti fanciulleschi ed espone il paese ad un rischio enorme, ovvero crollare non tanto finanziariamente, pure rischio concreto nonostante il mantra del “siamo troppo grandi per fallire”, quanto in termini di residua credibilità internazionale, cosa questa che per l’ottava potenza economica mondiale sarebbe una sciagura anche peggiore…

incrociamo le dita, nella speranza che a palazzo chigi&dintorni si cominci a cambiare una manovra che ha tratti di follia, riportandola o nell’alveo dei vincoli di bilancio (che un certo margine di trattativa pure potrebbero avere) o nel dirigere il maggior deficit (che io non farei, ma non sono al governo) non in redditi di cittadinanza che fanno scompisciare o condoni travestiti o pseudo flat tax, ma nell’unica vera opera infrastrutturale di cui il paese ha bisogno, il ripristino dell’assetto idrogeologico, e culturale, la messa in sicurezza e valorizzazione dell’enorme patrimonio storico-paesaggistico-culturale-artistico-monumentale di cui la storia ci ha resi eredi…faremmo tanto, tanto lavoro, vero, ed europa e mercati nulla potrebbero fare o dire contro

noi speriamo che ce la caviamo

miko somma